Het verbeteren van processen door middel van lean tools is altijd een goed idee, maar uiteindelijk wil elke lean manager de financiële resultaten van de organisatie verbeteren. Dit artikel beschrijft een aantal belangrijke financiële termen en ratio´s, en hoe deze door lean tools toe te passen worden beïnvloed.

Het doel van dit artikel is om de lezer een basis begrip van financiële termen te geven, en hoe we deze met het verbeteren van de flow van processen kunnen beïnvloeden. Uiteindelijk kan deze kennis helpen aan de hand van financiële rapportages een volgend proces te selecteren dat verbeterd dient te worden.

Een van de belangrijkste financiële maatstaven voor een organisatie is de RETURN ON INVESTMENTS (ROI), een ratio die het percentage beschrijft van inkomen ten opzichte van het kapitaal dat er nodig is om dat inkomen te genereren. Afbeelding 1 geeft deze ratio weer.

De term die het inkomen vertegenwoordigd is Earnings Before Interest and Tax (EBIT) en de term die de totale vermogen representeert heet average total assets.

De ROI kan verbeterd kan worden door één van beide termen te verbeteren. Het goede nieuws is, dat we met lean methoden beide kunnen verbeteren.

Figuur 1: ROI word berekent door de EBIT te delen door de average total assets

AVERAGE TOTAL ASSETS is de de gemiddelde som van totale kapitaal dat nog was om inkomsten te genereren. Het gemiddelde betekent, dat je niet de huidige waarde van de balans neemt, maar het gemiddelde tussen de huidige en de vorige waarde.

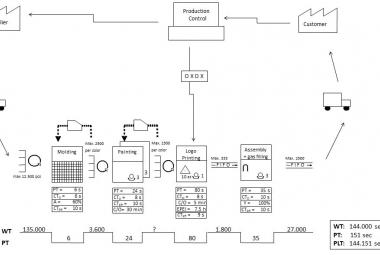

In dit geval, zijn we vooral geïnteresseerd in de current assets waarde, om we onder deze categorie de voorraden vinden die worden beïnvloed door de manier waarop we onze processen organiseren (zie illustratie 2)

door de doorlooptijden te verkorten (door het gebruik van value stream mapping) worden de voorraden in productie lager. Dit geldt zowel voor binnenkomende materialen (door bijvoorbeeld kanban met leveranciers in te voeren, or heijunka waardoor er kleinere voorraden nodig zijn), voorraden in productie (doordat we zo veel mogelijk flow geïmplementeerd hebben), en finished good inventory (wederom kanban). Dit betekent, dat we met het reduceren van doorlooptijd niet alleen flexibeler worden, we hebben ook minder financiële middelen nodig om de productie draaiende te houden.

Figuur 2: Current assets breakdown, als onderdeel van total assets

Het reduceren van voorraden heeft naast de invloed op de current assets categorie in de balans, ook invloed op de kostenposten van de winst en verliesrekening, die nodig zijn om je inkomen te genereren. Dit wordt gemeten in de tweede term die ROI beïnvloed: de EARNINGS BEFORE INTEREST AND TAX (EBIT).

Het houden van voorraden in processen kost geld: materiaal kosten, afschrijvingskosten, de kosten voor het hebben van de ruimte waarin de voorraden staan, verzekeringskosten, kosten voor mogelijke schade, en kosten die ontstaan wanneer het onderdeel niet meer gebruikt of verkocht kan worden. Afhankelijk van het type product, kunnen deze kosten oplopen tot 18-23% van de productwaarde per jaar (Dominick & Lunney, 2012).

Al deze kosten zijn te vinden in de winst en verliesrekening. Er zijn twee type kosten die de EBIT beïnvloeden: directe- en indirecte kosten. Illustratie 3 laat zien wat deze kosten zen opzichte van EBIT betekent.

Directe kosten zijn de kosten die direct terug te voeren zijn op bestellingen. Uit de bovenstaande lijst van voorraadkosten zijn dit materiaal kosten en kosten van schade of onbruikbaarheid.

Indirecte kosten zijn kosten die niet direct aan bestellingen gelinkt kunnen worden. Dit zijn de kosten die gemaakt worden, onafhankelijk of een product verkocht wordt of niet. Deze categorie omvat de afschrijvingskosten, kosten voor ruimte, transport kosten, management- en verzekeringskosten.

Het verlagen van voorraden verlaagd dus zowel directe als indirecte kosten.

Figuur 3: impact directe en indirecte kosten op EBIT

Naast de ROI is LIQUIDITEIT een belangrijk aspect van een organisatie. Hoe meer liquide een organisatie is, hoe beter. De liquiditeit wordt gemeten aan de hand van de categorie current assets. Hoeveel (zie figuur 4 hieronder). Dit zijn de middelen die snel omgezet kunnen worden in contant geld. Contant geld speelt een belangrijke rol in elke organisatie omdat rekeningen betaald- en investeringen gedaan moeten worden. Contant geld is als het bloed in ons lichaam, je hebt het nodig om te blijven leven. Zelfs al maakt de organisatie nog zo veel winst: wanneer het zijn rekeningen niet kan betalen, heeft het een probleem.

Nu komt het CASH FLOW STATEMENT in het spel. In dit rapport wordt samengevat hoe de liquiditeit van een organisatie zich veranderd in een bepaalde periode. Deze veranderingen zijn af te lezen in de balans (figuur 4). Een organisatie kan door zijn beleid bezit van categorie naar categorie schuiven, of zelfs uit de balans halen. Zo kan bijvoorbeeld:

- Contant beschikbaar komen doordat klanten hun rekeningen betalen (accounts receivable)

- Binnen de current assets contant geld vrijmaken door voorraden te reduceren

- Het aandeel current assets vergroten door fixed assets te verkopen (zoals gebouwen of machines)

- Of juist investeren in nieuwe machines (fixed assets) om in de toekomst nog beter te presteren

- Het totale kapitaal verkleinen door leningen af te betalen.

Figuur 4: Voorbeeld van een balans (balance sheet)

Met de hierboven besproken definities kunnen we een aantal FINANCIELE RATIO´S berekenen, die in de financiële wereld gebruikt worden om de gezondheid van een organisaties te berekenen en te vergelijken met anderen.

Liquidity ratio = (other liabilities – cash) / cash flow x 100

Hoe hoger de cash flow, des te minder tijd de organisatie nodig heeft om leningen af te betalen, en dus des te gezonder is de organisatie. Contant vrij spelen door middel van voorraadreductie helpt beide kanten van de ratio.

Return On Capital (ROC) = (EBIT / total liabilities) x 100

Hoe hoger de EBIT, hoe beter de ratio. Zowel productiviteitstijging en voorraadreducties verhogen de EBIT en daarmee verbeterd ook de ROC. Wanneer cash gebruikt wordt om leningen af te betalen wordt de ratio ook verbeterd. Benchmark organisaties hebben een ROC van >15%.

Cash flow margin ratio = (cash flow / total earnings) x 100

Deze ratio geeft aan welk percentage van de totale inkomsten zijn omgezet in liquide middelen. Benchmark organisaties hebben een cash flow margin ratio van >10%.

Net als met alle KPI´s geld ook hier, dat het doel van de financiële ratio´s is om DE JUISTE VERBETER ACTIES te selecteren. Welke KPI willen we deze periode verbeteren en hoe is deze opgebouwd? Wellicht is nu duidelijk geworden hoe het reduceren van kosten alle financiële waarden verbeterd, de vraag is alleen: hoe reduceer je ze? Ik heb een voorstel:

Als eerste, kijk je naar de winst en verlies rekening en analyseert waar de kosten in de totale onderneming vandaan komen (zie figuur 5).

Dan, kiezen we het proces waarbij de verbeteringen de hoogste impact hebben op de winst en verlies rekening en passen daar lean tools zoals value stream mapping toe om de kosten te reduceren zonder mensen te hoeven ontslaan.

Figuur 5: voorbeeld van de opbouw van een winst en verliesrekening

Het gebruik van lean methode om de efficiëntie van processen te verhogen kan helpen om kosten te besparen. Als je zeker wilt zijn dat je met een lean programma kosten bespaard, gebruik je de financiële rapportages om de juiste processen voor een verbetertraject te selecteren.

Continue to:

De stadspoort van doelstellingen - Hoshin Kanri

BRON:

Dominick, C., & Lunney, S. L. (2012). The Procurement Game Plan – Winning Strategies and Techniques for Supply Management Professionals. Ford Lauderdale: J.Ross Publishing.